Μέσα στον Μάρτιο, καλώς εχόντων των πραγµάτων, µε την ολοκλήρωση της αποστολής των βεβαιώσεων αποδοχών των λογιστηρίων και των ταµείων, θα ανοίξει και η ηλεκτρονική εφαρµογή του Taxisnet για την υποβολή και φέτος των φορολογικών δηλώσεων φυσικών, νοµικών προσώπων, επαγγελµατιών.

Οι φορολογούµενοι θα έχουν χρονικό περιθώριο να υποβάλουν τη δήλωσή τους έως τις 30 Ιουνίου. Επίσης µε βάση ενηµέρωση της Ανεξάρτητης Αρχής ∆ηµοσίων Εσόδων σχεδιάζεται να τρέξει και η εκκαθάριση του φετινού ΕΝΦΙΑ εντός Ιουλίου, ώστε να µπορέσει να ξεκινήσει και η πληρωµή του νωρίτερα αλλά και να ολοκληρωθεί µέσα στο 2019.

Σηµαντική αλλαγή φέτος, για πρώτη φορά, είναι το γεγονός πως κάθε σύζυγος, ανεξάρτητα εάν το ζευγάρι επιλέξει να υποβάλει κοινή ή χωριστή φορολογική δήλωση, θα µπορέσει να λάβει χωριστό δικό του εκκαθαριστικό σηµείωµα.

Πιστωτικά ποσά του ενός συζύγου δεν θα συµψηφίζονται µε τυχόν χρεωστικά ποσά του άλλου και στην περίπτωση που έχουν και οι δύο πιστωτικά ποσά, τότε αυτά θα επιστρέφονται στον κάθε ένα δικαιούχο χωριστά. Αν βέβαια οι σύζυγοι το επιθυµούν, έχουν τη δυνατότητα να υποβάλουν χωριστή δήλωση. Για να είµαστε πιο συγκεκριµένοι, είχαν έως 28/02 το δικαίωµα να το επιλέξουν, και µόνο για όσους γάµους γίνουν εφεξής µπορούν ακόµα να χρησιµοποιήσουν αυτή την εφαρµογή τα ζευγάρια. Όσον αφορά βέβαια µόνο τις φετινές δηλώσεις, διότι η δυνατότητα θα επανέλθει ξανά για όλους, τους δύο πρώτους µήνες του 2020.

Το έντυπο Ε1 που θα υποβάλουν φέτος πάνω από 6,2 εκατοµµύρια φορολογούµενοι εκδόθηκε, µπορούµε να πούµε, χωρίς ουσιαστικές διαφορές σε σχέση µε το περσινό έντυπο. Καµία αλλαγή δεν υπάρχει στον τρόπο εξόφλησης του φόρου εισοδήµατος. Θα καταβληθεί πάλι σε τρεις ίσες διµηνιαίες δόσεις, εκ των οποίων η πρώτη καταβάλλεται στο τέλος Ιουλίου.

Και όπως είπαµε, η εκκαθάριση του ΕΝΦΙΑ αναµένεται µέσα στον Ιούλιο και η πληρωµή αυτού δροµολογείται να γίνει σε πέντε µηνιαίες δόσεις, µε την πρώτη 31 Ιουλίου και την τελευταία τον ∆εκέµβριο του 2019, σε έξι δηλαδή ισόποσες µηνιαίες δόσεις.

Ας δούµε συγκεκριµένα τις αλλαγές που θα είναι σε ισχύ για τη φορολογία των εισοδηµάτων που εισπράξαµε το έτος 2018.

Πρώτη αλλαγή είναι η δυνατότητα µεταξύ συζύγων και όσων έχουν συνάψει σύµφωνο συµβίωσης, την οποία αναλύσαµε, να υποβάλουν χωριστά τις δηλώσεις φορολογίας εισοδήµατος.

∆εύτερη αλλαγή είναι η εξαίρεση από το τέλος επιτηδεύµατος ορισµένων επιπλέον κατηγοριών φορολογουµένων, δηλαδή των αδρανών επιχειρήσεων, των εταιρειών που βρίσκονται σε κατάσταση πτώχευσης ή υπό εκκαθάριση, των αγροτών που είναι ενταγµένοι σε συνεταιρισµούς, αγροτικών και σχολικών συνεταιρισµών, καθώς και των φορέων Κοινωνικής και Αλληλέγγυας Οικονοµίας.

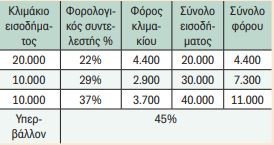

Για την εκκαθάριση των δηλώσεων φορολογίας εισοδήµατος και τον υπολογισµό του φόρου που θα πρέπει να πληρώσουν τα φυσικά πρόσωπα ισχύει η κάτωθι κλίµακα.

Οπως βλέπουµε, ισχύει φορολογική κλίµακα µε συντελεστές από 22% έως και 45% για τα εισοδήµατα από µισθούς, συντάξεις, ατοµικές επιχειρήσεις και αγροτικές δραστηριότητες. Τα εισοδήµατα από µισθωτή εργασία και συντάξεις και τα εισοδήµατα από επιχειρηµατικές δραστηριότητες, δηλαδή από ατοµικές εµπορικές και παροχής υπηρεσιών επιχειρήσεις, ή από την ατοµική άσκηση ελευθέριου επαγγέλµατος θα φορολογηθούν µε τη συγκεκριµένη κλίµακα.

Οµοίως η κλίµακα αυτή ισχύει και για τον υπολογισµό του φόρου στα εισοδήµατα από αγροτικές δραστηριότητες. Η φορολόγηση των αγροτικών εισοδηµάτων γίνεται αυτοτελώς. Τα αγροτικά εισοδήµατα δεν αθροίζονται µε τα εισοδήµατα από µισθούς, συντάξεις, επιχειρήσεις και ελευθέρια επαγγέλµατα προκειµένου να φορολογηθούν.

Στην κλίµακα αυτή, ο κατώτατος συντελεστής φόρου, όπως βλέπουµε, είναι 22% και επιβάλλεται έως το ποσό του ετήσιου εισοδήµατος των 20.000 ευρώ. Ανω των 20.000 ευρώ και µέχρι τα 30.000 ευρώ επιβάλλεται συντελεστής φόρου 29%. Στη συνέχεια, από τα 30.000 ευρώ και µέχρι τα 40.000 ευρώ εφαρµόζεται συντελεστής φόρου 37%. Τέλος, για το ποσό του ετήσιου εισοδήµατος που υπερβαίνει τις 40.000 ευρώ εφαρµόζεται φόρος µε συντελεστή 45%.

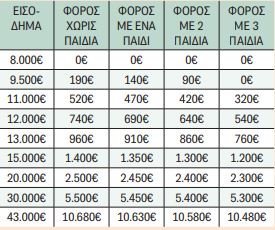

Στον υπολογισµό του φόρου δίδεται και έκπτωση έως 1.900 µε 2.100 ευρώ για τα εισοδήµατα των µισθωτών και συνταξιούχων καθώς και για τα εισοδήµατα των κατ’ επάγγελµα αγροτών. Συγκεκριµένα ισχύουν τα κάτωθι σε σχέση µε την έκπτωση φόρου.

Για παράδειγµα, µε βάση τους παραπάνω πίνακες προκειµένου να καταλάβουµε τι ακριβώς συµβαίνει:

- 1.900 ευρώ, για φορολογούµενους χωρίς προστατευόµενα τέκνα και ετήσιο εισόδηµα µέχρι 20.000 ευρώ. Η έκπτωση φόρου για τους µη έχοντες εξαρτώµενα τέκνα και έχοντες ετήσιο εισόδηµα έως το πολύ 20.000 ευρώ ισοδυναµεί µε αφορολόγητο όριο 8.636,36 ευρώ.

- 1.900 ευρώ / 22% = 8.636,36 ευρώ.

Πιο συγκεκριµένα: Εχω εισόδηµα 20.000,00 ευρώ – 8.636,36 που είναι το αφορολόγητό µου = 11.363,64 το ποσό στο οποίο θα φορολογηθώ τελικά υπό τις συνθήκες που ανέφερα. Και 11.363,64 Χ 22% = 2.500,00 ο φόρος που µου αναλογεί. Οπου και 4.400,00 – 2.500,00 = 1.900,00.

- 1.950 ευρώ, για φορολογούµενους µε 1 προστατευόµενο τέκνο και ετήσια εισοδήµατα µέχρι 20.000 ευρώ. Η έκπτωση φόρου για τους έχοντες 1 εξαρτώµενο τέκνο και εισόδηµα µέχρι 20.000 ευρώ ισοδυναµεί µε αφορολόγητο όριο 8.863,64 ευρώ. ∆ηλαδή 1.950 ευρώ / 22% = 8.863,64 ευρώ. 4.400,00 – 2.450,00 = 1.950,00 2.000 ευρώ, για φορολογούµενους µε 2 προστατευόµενα τέκνα και ετήσιο εισόδηµα έως 20.000 ευρώ το αφορολόγητο όριο είναι 9.090,91 ευρώ. ∆ηλαδή 2.000 ευρώ / 22% = 9.090,91 ευρώ.

- 2.100 ευρώ για φορολογούµενους µε 3 ή περισσότερα προστατευόµενα τέκνα και ετήσιο εισόδηµα µέχρι 20.000 ευρώ. Η έκπτωση φόρου εδώ ισοδυναµεί µε αφορολόγητο όριο 9.545,45 ευρώ, δηλαδή εδώ ισχύει 2.100 ευρώ / 22% = 9.545,45 ευρώ.

ΠΡΟΣΟΧΗ: το ισχύον κατά περίπτωση ποσό έκπτωσης φόρου θα αφαιρείται από τον αρχικώς αναλογούντα φόρο, ο οποίος θα έχει προκύψει από την εφαρµογή του συντελεστή φόρου 22% επί του ετήσιου εισοδήµατος. Ενα ακόµα παράδειγµα. • Εστω ετήσιο εισόδηµα από συντάξεις 15.000 ευρώ που ανήκει σε συνταξιούχο χωρίς προστατευόµενα τέκνα. Εδώ αναλογεί φόρος 3.300 ευρώ. ∆ηλαδή 15.000 Χ 22% = 3.300 ευρώ.

Ενα ακόµα παράδειγµα

Εστω ετήσιο εισόδηµα από συντάξεις 15.000 ευρώ που ανήκει σε συνταξιούχο χωρίς προστατευόµενα τέκνα. Εδώ αναλογεί φόρος 3.300 ευρώ. ∆ηλαδή 15.000 Χ 22% = 3.300 ευρώ.

Από το ποσό των 3.300 ευρώ, που είναι το ποσό του αρχικώς αναλογούντος φόρου, πρέπει να αφαιρέσουµε την έκπτωση φόρου των 1.900 ευρώ και έτσι το τελικό ποσό του φόρου που του αναλογεί είναι 1.400 ευρώ.

Συνοπτικά 3.300 ευρώ – 1.900 ευρώ = 1.400 ευρώ

Σε κάθε περίπτωση κατά την οποία ο φόρος που αναλογεί µε βάση τον ελάχιστο συντελεστή 22% είναι µικρότερος από την ισχύουσα έκπτωση φόρου, το ποσό της έκπτωσης αυτής θα περιορίζεται ακριβώς στο ύψος του αναλογούντος φόρου και θα τον µηδενίζει. Για να ισχύει η συγκεκριµένη έκπτωση φόρου, σε κάθε περίπτωση, θα πρέπει ο εκάστοτε µισθωτός, συνταξιούχος και κατ’ επάγγελµα αγρότης, κατά τη διάρκεια του έτους 2018, να έχει εξοφλήσει µε ηλεκτρονικά µέσα πληρωµής, δηλαδή µε πιστωτικές ή χρεωστικές κάρτες ή µέσω e-banking, τις δαπάνες που έχει πραγµατοποιήσει για αγορά αγαθών ή παροχή υπηρεσιών. Συγκεκριµένα, εάν το ετήσιο εισόδηµα το οποίο έχει εισπραχθεί είναι έως 10.000 ευρώ και προέρχεται από µισθούς ή συντάξεις ή από κατά κύριο επάγγελµα δραστηριότητα αγρότη, το 10% αυτού του εισοδήµατος θα πρέπει να έχουµε φροντίσει να είναι δαπάνες για αγορά αγαθών και παροχή υπηρεσιών που έχουν ξοφληθεί µέσω χρεωστικών ή πιστωτικών καρτών ή άλλων µέσων ηλεκτρονικών συναλλαγών, ώστε να µπορέσουµε να λάβουµε, όπως είπαµε, την έκπτωση φόρου που δικαιούµαστε.

Σε περίπτωση που το ετήσιο εισόδηµα ανέρχεται στο ποσό των 10.001 ευρώ έως 30.000 ευρώ και προέρχεται από µισθούς ή συντάξεις ή από δραστηριότητα κατά κύριο επάγγελµα αγρότη, οι φορολογούµενοι θα πρέπει να καλύψουν µε ποσοστό της τάξεως του 10% για τις πρώτες 10.000 ευρώ εισοδήµατος και ποσοστό της τάξεως του 15% για ποσό εισοδήµατος από 10.001 ευρώ έως 30.000 ευρώ, µε δαπάνες αγοράς αγαθών και παροχής υπηρεσιών, εξοφληθείσες όλες µόνο µέσω χρεωστικών ή πιστωτικών καρτών ή άλλου είδους ηλεκτρονικών συναλλαγών, προκειµένου να δικαιούνται την πολυπόθητη έκπτωση του φόρου.

Και εάν το ετήσιο εισόδηµα είναι άνω των 30.000 ευρώ προερχόµενο επίσης από µισθούς ή συντάξεις, ή οι φορολογούµενοι είναι κατά κύριο επάγγελµα αγρότες, σε αυτή την περίπτωση για να κατοχυρωθεί η έκπτωση του φόρου θα πρέπει να υπάρχουν δαπάνες της τάξεως του 10% για τις πρώτες 10.000 ευρώ του εισοδήµατος, της τάξεως του 15% για το τµήµα του εισοδήµατος από 10.001 έως 30.000 ευρώ και της τάξεως του 20% για το εισόδηµα που υπερβαίνει τις 30.001 ευρώ. Ετσι θα µπορέσουµε να λάβουµε την έκπτωση φόρου που διεκδικούµε βάσει νόµου.

Το µέγιστο ποσό δαπανών που µπορούµε να συγκεντρώσουµε και να µας επιστρέψουν-µειώσουν τον φόρο είναι οι 30.000 ευρώ.

Η κλίµακα είναι προοδευτική, κατά συνέπεια, αν κάποιος για παράδειγµα έχει ετήσιο εισόδηµα από µισθωτή εργασία 30.000 ευρώ, θα χρειαστεί αποδείξεις ύψους για τις πρώτες 10.000 ευρώ εισόδηµα, 10.000 x 10% = 1.000, συν για τις επόµενες 20.000 ευρώ εισόδηµα, 20.000 x 15% = 3.000, άρα σύνολο 1.000 + 3.000 = 4.000 ευρώ.

Στην περίπτωση που οι φορολογούµενοι δεν καταφέρουν να συγκεντρώσουν το απαιτούµενο ποσό δαπανών για να καλύψουν το αφορολόγητό τους, θα επιβαρυνθούν µε φόρο 22% επί της διαφοράς. ∆ηλαδή, στο παράδειγµά µας, εάν κάποιος έχει ετήσιο εισόδηµα 30.000 ευρώ και συγκεντρώσει αποδείξεις 3.000 ευρώ θα πληρώσει φόρο 220 ευρώ. ∆ιότι, όπως είπαµε, χρειάζεται αποδείξεις για να καλύψει το αφορολόγητό του 4.000 ευρώ, κατά συνέπεια 4.000 – 1.000 = 3.000 και άρα 1.000 x 22% = 220 ευρώ ο φόρος που θα χρειαστεί να πληρώσει.

POS… χτίζεται το αφορολόγητο χωρίς πλαστικό χρήµα

Η χρήση πλαστικού χρήµατος για το χτίσιµο του αφορολόγητου δεν είναι υποχρεωτική για όλους τους φορολογούµενους, υπάρχουν κάποιες εξαιρέσεις. Από την υποχρέωση, λοιπόν, χρήσης ηλεκτρονικών µέσων πληρωµής και πληρωµών µε χρεωστικές ή πιστωτικές κάρτες εξαιρούνται όλοι οι φορολογούµενοι άνω των 70 ετών, τα άτοµα µε ποσοστό αναπηρίας 80% και άνω, όλοι όσοι βρίσκονται σε δικαστική συµπαράσταση και οι φορολογικοί κάτοικοι της ΕΕ που υποχρεούνται σε υποβολή δήλωσης στην Ελλάδα και φορολογούνται µε την κλίµακα από µισθωτή εργασία και συντάξεις. Οι φορολογούµενοι που εµπίπτουν σε αυτές τις εξαιρέσεις έχουν υποχρέωση απέναντι στη φορολογική διοίκηση να προσκοµίσουν αποδείξεις ίσης αξίας µε βάση την κλίµακα για κάθε περίπτωση. Προσοχή, απαλλάσσονται µόνο από τη χρήση πλαστικού ή ηλεκτρονικού µέσου πληρωµής και όχι από τη συγκέντρωση αποδείξεων. Συνεπώς πρέπει να συγκεντρώσουν και να φυλάξουν τις αποδείξεις στη φυσική τους µορφή.

Οι φορολογούµενοι που απαλλάσσονται πλήρως από την υποχρέωση συγκέντρωσης αποδείξεων µε οποιονδήποτε τρόπο είναι οι υπάλληλοι του υπουργείου Εξωτερικών, οι στρατιωτικοί που υπηρετούν στην αλλοδαπή, οι υπηρετούντες στη Μόνιµη Ελληνική Αντιπροσωπεία της Ευρωπαϊκής Ενωσης, όσοι διαµένουν σε οίκο ευγηρίας, σε ψυχιατρικό κατάστηµα, καθώς και οι φυλακισµένοι.

Οι σύζυγοι, σε περίπτωση που καλύπτεται το απαιτούµενο ποσό δαπανών από οποιονδήποτε εκ των δύο συζύγων ή µερών συµφώνου συµβίωσης, το τυχόν πλεονάζον ποσό κατά την εκκαθάριση θα µεταφέρεται στον άλλο σύζυγο ή στο άλλο µέρος του συµφώνου συµβίωσης για τυχόν κάλυψη του ελάχιστα απαιτούµενου ποσού δαπανών. Αν ο ένας εκ των δύο συζύγων ή µερών συµφώνου συµβίωσης αντίστοιχα πραγµατοποιεί δαπάνες αγοράς αγαθών ή λήψης υπηρεσιών, αλλά δεν δικαιούται την προβλεπόµενη από τον νόµο µείωση φόρου, τότε το ποσό των δαπανών αυτού κατά την εκκαθάριση θα µεταφέρεται στον άλλο σύζυγο ή στο άλλο µέρος του συµφώνου συµβίωσης για τυχόν κάλυψη του ελάχιστα απαιτούµενου ποσού δαπανών.

Βεβαίως σε κάθε περίπτωση κατά την οποία το τεκµαρτό εισόδηµα, δηλαδή αυτό που προκύπτει από την εφαρµογή των τεκµηρίων διαβίωσης και απόκτησης περιουσιακών στοιχείων, είναι µεγαλύτερο του δηλωθέντος και η επιπλέον διαφορά δεν καλύπτεται από τον φορολογούµενο, το ύψος της ετήσιας δαπάνης για αγορές αγαθών και λήψη υπηρεσιών που πρέπει να έχει εξοφληθεί µε ηλεκτρονικά µέσα πληρωµής για να κατοχυρωθεί η έκπτωση φόρου, θα προσδιορίζεται ως ποσοστό επί του υψηλότερου εκ των δύο, δηλαδή του τεκµαρτού και όχι επί του χαµηλότερου δηλωθέντος εισοδήµατος.

Σηµαντικό είναι να διαχωρίσουµε και να γνωρίζουµε ότι τα εισοδήµατα από ακίνητα φορολογούνται µε συντελεστές από 15% έως 45%. Εδώ εφαρµόζεται αυτοτελής φορολόγηση µε κλίµακα στην οποία ισχύουν οι κάτωθι συντελεστές φόρου:

- 15% µέχρι το επίπεδο ετησίου εισοδήµατος από ακίνητα 12.000 ευρώ,

- 35% στο τµήµα ετησίου εισοδήµατος από τα 12.001 έως τα 35.000 ευρώ,

- 45% στο τµήµα ετησίου εισοδήµατος πάνω από τα 35.000 ευρώ.

∆εν πρέπει να ξεχνάµε ότι σε όλους αυτούς τους φόρους έρχεται να προστεθεί και η ειδική εισφορά αλληλεγγύης κλιµακωτά, µε συντελεστές από 2,2% έως 10%, σε ετήσια εισοδήµατα άνω των 12.000 ευρώ.

Ισχύει λοιπόν εισφορά αλληλεγγύης 0% στο τµήµα ετησίου εισοδήµατος µέχρι τα 12.000 ευρώ,

- 2,2% στο τµήµα ετησίου εισοδήµατος από τα 12.001 έως τα 20.000 ευρώ,

- 5% στο τµήµα ετησίου εισοδήµατος από 20.001 έως 30.000 ευρώ,

- 6,5% στο τµήµα ετησίου εισοδήµατος από 30.001 έως 40.000 ευρώ,

- 7,5% στο τµήµα ετησίου εισοδήµατος από 40.001 έως και 65.000 ευρώ,

- 9% στο τµήµα ετησίου εισοδήµατος από 65.001 έως και 220.000 ευρώ,

- 10% στο τµήµα ετησίου εισοδήµατος πάνω από τα 220.000 ευρώ.

ΠΡΟΣΟΧΗ: Ειδική συνθήκη ισχύει για τους συνταξιούχους, καθώς στα άτοµα ηλικίας άνω των 65 ετών το τεκµαρτό εισόδηµα που προκύπτει από την εφαρµογή των τεκµηρίων διαβίωσης µειώνεται κατά 30% και για τον υπολογισµό της ειδικής εισφοράς αλληλεγγύης.

Μην ξεχνάµε την προκαταβολή φόρου εισοδήµατος για το επόµενο έτος µε συντελεστή 100% επί του κύριου φόρου εισοδήµατος σε όσους δηλώνουν εισοδήµατα από επιχειρηµατικές ή και αγροτικές δραστηριότητες, καθώς επίσης και σε όσους φορολογούνται µε βάση όχι τα δηλωθέντα εισοδήµατά τους, αλλά µε βάση τα τεκµήρια διαβίωσης και απόκτησης περιουσιακών στοιχείων.

Στην τελευταία αυτή περίπτωση η πρόσθετη διαφορά φορολογητέου εισοδήµατος που θα έχει προκύψει λόγω της εφαρµογής των τεκµηρίων φορολογείται ως εισόδηµα από επιχειρηµατική δραστηριότητα και επί του κύριου φόρου που αναλογεί σε αυτήν θα υπολογίζεται προκαταβολή φόρου µε συντελεστή 100%

Πηγή: ethnos.gr